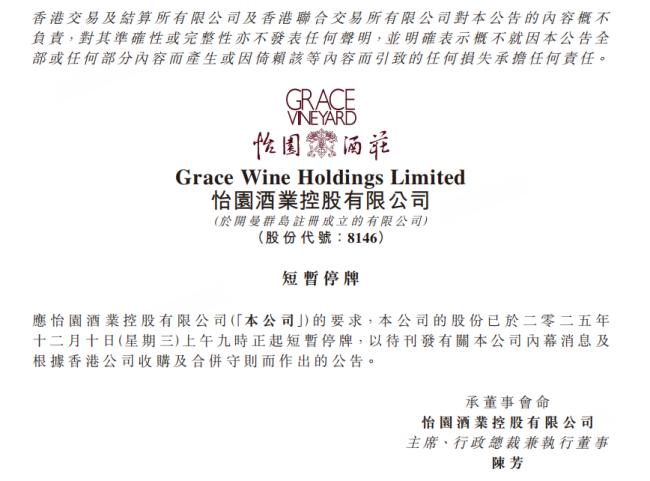

12月10日,怡园酒业(08146.HK)在港交所发布短暂停牌公告。公告称,停牌原因系“有待刊发有关本公司内幕消息及根据香港公司收购及合併守则而作出的公告”。值得注意的是,三个月前,该公司刚发布一份营收同比暴增42.5%的半年报,然而,与营收高增长形成刺眼对比的,是其股价长期在0.2港元附近徘徊、市值仅剩2亿港元,以及持续为负的净利润与经营现金流境况。

在当前葡萄酒行业产量同比暴跌26.7%、绝大多数企业深陷亏损的背景下,这场停牌,究竟是重大资本运作的前奏,还是困境求生的最后博弈?

降本收缩的“纸面繁荣”

2025年上半年,怡园酒业实现营收1877万元,同比大幅增长42.4%。这一增速不仅远超行业平均水平,在已披露业绩的葡萄酒上市公司中也位列前茅。然而,这份光鲜的营收数据之下,却是“增收不增利”甚至“增收反增亏”的矛盾。财报显示,其同期归母净利润仍亏损274.5万元,尽管较上年同期,亏损额已收窄22.37%,却未能脱离“增收不增利”困境;经营活动产生的现金流量净额同样为负。

怡园酒业营收增长的核心动力,源自产品结构的内部优化,而非市场扩张。财报显示,2025年上半年,其高端葡萄酒销量占比从20.9%提升至31.9%,收益占比更是从52.0%跃升至66.9%。意味着,增长主要依靠销售更高溢价的产品来实现。

然而,2024年,公司总销量已从73.8万瓶锐减至43.8万瓶,暴跌超40%。因此,当前的销量增长只是深度萎缩后的低位反弹,整体业务规模远未恢复。此次增长的本质,是一次收缩上的内部结构调整,而非真正的市场复苏。

利润亏损则源于毛利率“失速”及“迟来的减值”。一方面,低价策略侵蚀了公司的盈利根基。其毛利率从2024年上半年的85.4%断崖式下滑至2025年上半年的67.2%。此外,一场持续五年的战略失误在2024年集中引爆了财务问题。公开资料显示,2019年,公司斥资1500万港元收购福建德熙酒业进军威士忌赛道,但该业务长期亏损,最终于2024年底以7128万港元出售给控股股东陈芳。这笔关联交易导致公司确认了约2570万元的资产减值损失,成为2024年净利润巨亏4101.8万元的核心原因。威士忌业务的失败,不仅消耗了真金白银,更拖累了葡萄酒主业的财务资源与发展时机。

尽管2025年上半年通过收缩改善了部分指标,但公司现金流紧张的局面并未根本扭转。2024年上半年,其经营活动现金流净额为-1056.6万元;截至2024年末,账面货币资金较年初大幅减少。为缓解压力,其采取了近乎极端的财务“瘦身”。财报显示,公司银行借款基本清零,非流动资产因出售蒸馏厂而下降10.97%,资产负债率同比降低了25.77%。这些举措虽短期内优化了流动性指标,却是一种“拆骨续命”式的生存策略,削弱了长期发展的资产基础。

怡园酒业还进行了全方位的费用削减。财报显示,同期公司的销售费用同比下降16%,财务费用因偿还借款而大幅下降96%,管理费用也缩减了12%。这一系列“节流”措施,似是其在营收增长的同时勉强控制住亏损幅度的重要财务手段。也意味着市场投入、管理优化和未来发展的资金被大幅压缩。其增长,更像是一次财务技巧下的“纸面复苏”。

从多元化豪赌到渠道短板暴露

怡园酒业如今的困境,实际上早已埋下。

据了解,怡园酒业近年最具争议的战略动作,莫过于对威士忌业务的“进场”与“离场”。2019年,面对葡萄酒主业增长乏力,怡园酒业管理层将目光投向当时火热的威士忌赛道,斥资1500万港元收购福建德熙酒业。其初衷是打造“葡萄酒+烈酒”双轮驱动。然而,威士忌行业门槛高,光是从建厂、陈酿到品牌塑造就得经历漫长周期,且彼时已有大量资本涌入,市场竞争迅速转向红海,这项被寄予厚望的业务始终未能打开局面。

2024年上半年,其金酒销售额仅1.1万元,占公司总收入微乎其0.07%。由于持续亏损、现金流侵蚀以及对前景的悲观判断,怡园酒业于2024年底以7128万港元将威士忌业务相关资产出售给控股股东陈芳。这笔历时五年的跨界投资以失败告终,并直接导致公司2024年度确认了约2570万元的资产减值亏损,成为当年净利润巨亏4101.8万元的重要原因之一。剥离威士忌业务虽被管理层解释为“使公司能专注于葡萄酒业务”的断臂求生之举,但也暴露出公司在战略规划、跨品类运营能力和对市场趋势判断上存在的短板。

剥离威士忌后,“回归主业”之路却荆棘密布。国产葡萄酒市场正经历结构性萎缩。公开数据显示,行业规模以上企业销售收入从2016年464亿元的峰值,滑落至2023年的90.9亿元。与此同时,进口葡萄酒冲击加剧,2024年澳大利亚葡萄酒进口量激增263倍;白酒、啤酒及低度潮饮则不断分流消费场景。在此背景下,怡园酒业意图聚焦的葡萄酒主业,本身就在一个持续缩小的“蛋糕”中挣扎。

渠道短板成为其难以逾越的生存障碍。与张裕拥有约5000家经销商的全国性网络相比,怡园酒业的渠道布局存在缺陷。“其市场长期依赖星级酒店等高端即饮渠道,在庞大的传统经销体系和商超渠道中渗透不足。这导致其产品市场覆盖面狭窄,严重依赖少数场景。当政务商务消费缩减,消费转向家庭自饮、婚宴及个人化时,其渠道结构便无法有效承接。此外,公司电商及即时零售布局滞后,错过了新零售红利。其核心市场仍过度集中于山西,全国化进程停滞,抗区域风险能力脆弱。”业内人士表示。

品牌力的长期羸弱与战略摇摆,使其增长根基不稳。尽管2025年上半年通过聚焦高端产品实现了结构性改善,但纵观更长周期,怡园的品牌溢价能力与张裕、长城等拥有全国性渠道和强大营销资源的龙头相比,始终存在巨大差距。在行业深度调整、消费日趋理性的背景下,缺乏强势品牌背书一直是其核心短板。在2024年,公司就曾出现高端产品销量占比下滑、收入贡献减弱的情况,产品结构一度呈现被动“降级”趋势。“其品牌建设投入的不足和历史欠账,导致市场认知度和消费者忠诚度难以在短期内建立,使得任何增长都显得脆弱且易受外部冲击。因此,当前的结构优化能否持续,并转化为长期的品牌资产和定价权,仍是未知数。”业内人士表示。

工业和信息化部数据显示,2025年1-6月,全国规模以上葡萄酒企业产量仅4.4万千升,同比暴跌26.7%,创近年来最大跌幅。消费端,传统的政务商务宴请场景锐减,主流价格带下沉至100-300元区间。威龙股份、ST通葡、莫高股份等上市公司营收全线负增长,且多数处于亏损。行业分析师王德惠指出,葡萄酒市场消费低迷,传统销售模式作用下降,大部分企业竞争力不足。

在行业寒冬中,龙头张裕(营收14.71亿元,净利1.86亿元)凭借品牌、渠道和规模优势,占据了行业绝大部分利润,呈现出极强的抗风险能力。相比之下,中小酒企普遍业绩腰斩。资本市场方面,张裕A市值数百亿,而怡园酒业停牌前市值仅约2亿港元。资源与份额加速向头部集中,使得怡园这类区域品牌的市场空间和融资渠道被进一步压缩。

(责任编辑:zx0600)

2025-12-11

2025-12-11